In der zweiten Folge des Podcasts „Investier oder Verlier“ erfährst du:

- Den Unterschied zwischen Sparen und Investieren: Was bedeutet es wirklich, sein Geld für sich „arbeiten“ zu lassen?

- Die versteckte Gefahr der Inflation: Wie sie dein Erspartes entwertet, ohne dass du es merkst.

- Wie du mit 310€ im Monat Millionär wirst

- Ein Vergleich verschiedener Anlageformen: Von konservativ bis risikoreich – was passt zu dir?

- Die Investmentpyramide: Ein einfacher Plan für den langfristigen Vermögensaufbau.

Viele Menschen denken, dass Sparen der sicherste Weg ist, um finanzielle Ziele zu erreichen. Doch was ist der Unterschied zwischen Sparen und Investieren, und warum ist Investieren so wichtig?

- Sparen bedeutet im Grunde, dass dein Geld rumliegt und nichts macht. Es dient dazu, in dringenden Fällen täglich verfügbar zu sein und schnell darauf zugreifen zu können.

- Investieren: Langfristiger Zeithorizont (10 Jahre +), bei dem das Geld angelegt wird, um Rendite zu erzielen. Schwankungen sind einkalkuliert und können sogar von Vorteil sein, da man bei fallenden Kursen mehr Anteile für das gleiche Geld bekommt. Durch einen langen Anlagehorizont können Schwankungen ausgeglichen werden.

„Für mich war eigentlich das Sparen eine recht sichere Sache.“ – „Ja, sicher ist es. Es ist auch sicher, dass du es verlierst, auf jeden Fall.“

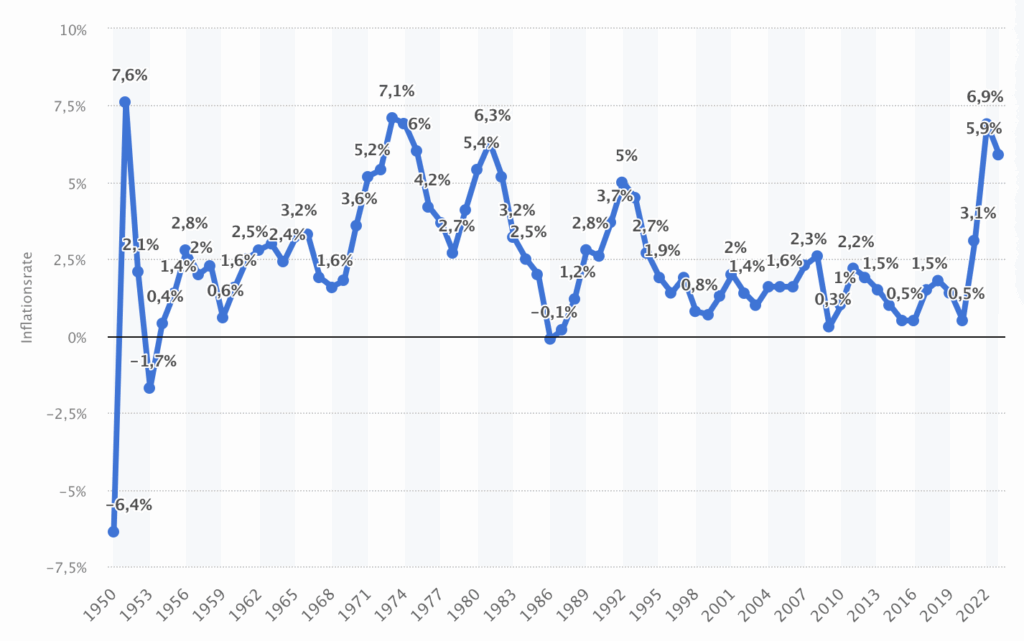

Inflation: Der stille Feind des Sparers

Die Inflation ist ein wichtiger Faktor, der beim Sparen berücksichtigt werden muss. Sie sorgt dafür, dass das Geld auf dem Konto an Wert verliert.

- Inflation einfach erklärt: Alles wird teurer, was besonders in den letzten Jahren deutlich spürbar war.

- Beispiele: Eier, Butter, Milch im Supermarkt sind deutlich teurer geworden.

- Höhepunkt: Die Inflation lag im Jahr 2022 bei etwa 7-8 %.

- Ziel der Zentralbanken: Eine Inflation von etwa 2-3 % wird angestrebt.

- Konsequenz: Wer sein Geld nur spart, verliert langfristig an Kaufkraft.

Persönliche Erfahrung:

Ich (Lukas) erinnere mich noch gut an 2022, als die Preise im Supermarkt plötzlich explodiert sind. Da habe ich gemerkt, wie wichtig es ist, sein Geld nicht einfach nur auf dem Konto liegen zu lassen.

Quelle: statista

Quelle: statista

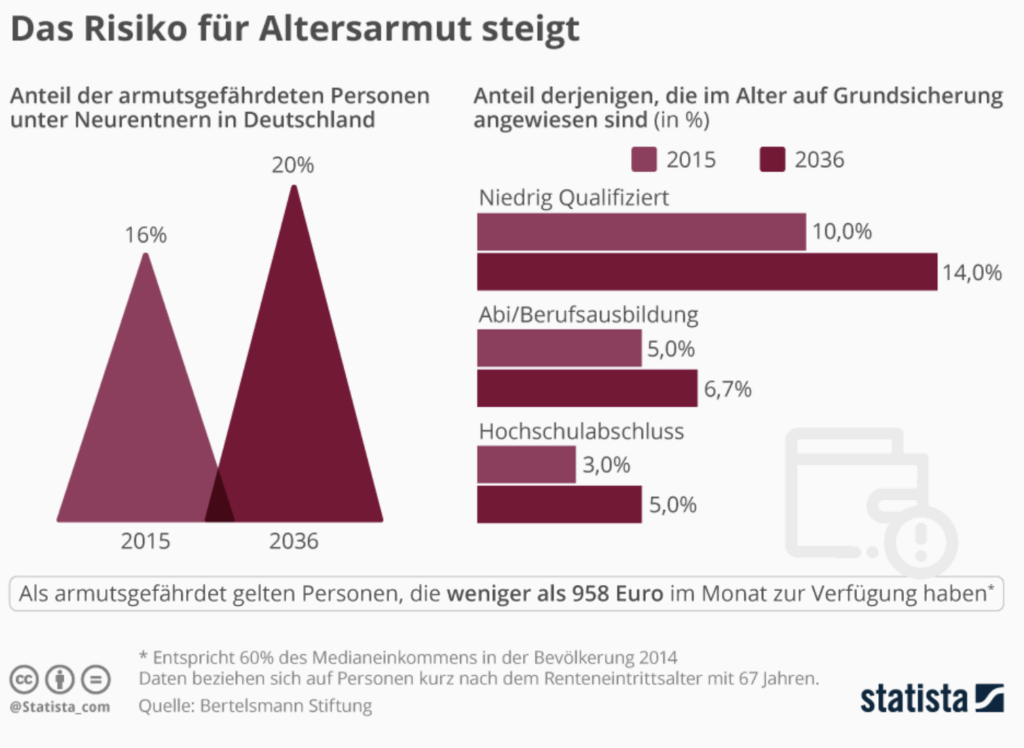

Altersarmut: Das Problem, das DICH betrifft!

Investieren ist entscheidend, um langfristig Vermögen aufzubauen und finanzielle Ziele zu erreichen.

- Altersarmut: Ein wachsendes Problem, da das Rentensystem langfristig nicht mehr tragfähig sein wird.

- Zahlen von 2016: 15 % der Rentner über 60 hatten weniger als 958 Euro im Monat zur Verfügung.

- Eigenverantwortung: Es ist wichtig, sich selbst um die finanzielle Zukunft zu kümmern.

- Frühzeitig anfangen: Der beste Zeitpunkt war gestern, der zweitbeste ist jetzt.

Quelle: statista

Quelle: statista

„Wir sollten uns jetzt nicht damit beschäftigen, irgendwie in zehn Jahren damit anzufangen und uns an die Rente irgendwie Gedanken zu machen, um die Rente, sondern jetzt damit anfangen.“ – Lukas

Der Notgroschen: Die Basis für finanzielle Sicherheit

Bevor man mit dem Investieren beginnt, sollte man einen Notgroschen aufbauen.

- Faustregel: Drei bis sechs Monatsgehälter.

- Individuelle Anpassung: Die Höhe des Notgroschens sollte an die persönliche Lebenssituation angepasst werden.

- Beispiel Lukas: Er lebt günstig und benötigt nur 5.000 Euro als Notgroschen.

- Parallel investieren: Wenn der Notgroschen noch nicht vollständig aufgebaut ist, kann man mit kleinen Beträgen anfangen zu investieren und gleichzeitig den Notgroschen aufstocken.

- Beispiel: Von 100 Euro, 70 Euro in den Notgroschen und 30 Euro in Sparpläne investieren.

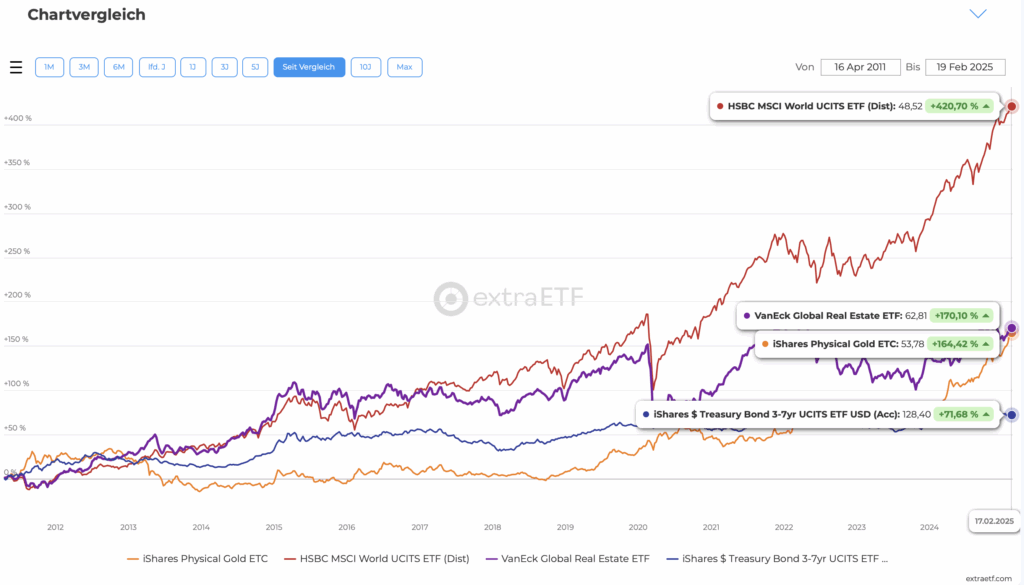

Verschiedene Anlageformen im Vergleich

Es gibt verschiedene Möglichkeiten, sein Geld für sich arbeiten zu lassen. Eine Grafik aus dem Podcast vergleicht verschiedene Anlageformen über einen Zeitraum von 14 Jahren (2011 bis heute):

| Anlageform | Performance | Kommentar |

| MSCI World ETF | 420% |  CHAMPION! CHAMPION! |

| Real Estate ETF | 170% | Solide, aber… |

| Gold ETC | 164% | Glänzt, aber nicht genug |

| Staatsanleihen | 71% | Langweilig wie ein Regentag |

Quelle: ExtraETF

Quelle: ExtraETFRisiko und Rendite: Die Balance finden

Beim Investieren ist es wichtig, das Verhältnis zwischen Risiko und Rendite zu berücksichtigen.

- Volatilität: Schwankungen im Wert der Anlage sind normal.

- Bitcoin als Beispiel: Hohe Rendite, aber auch hohes Risiko (bis zu -70 % in bestimmten Zeiträumen).

- Diversifikation: Streuung des Investments auf verschiedene Anlageformen, um das Risiko zu minimieren.

„Bitcoin hat die beste Rendite, aber auch mit Abstand das größte Risiko.“ – Lukas

Persönliche Erfahrung:

Ich (Lukas) habe am Anfang auch Fehler gemacht und z.B. in Einzelaktien investiert, von denen ich keine Ahnung hatte. Daraus habe ich gelernt, dass Diversifikation das A und O ist.

„Bitcoin hat die beste Rendite, aber auch mit Abstand das größte Risiko.“ – Lukas

Persönliche Erfahrung:

Ich (Lukas) habe am Anfang auch Fehler gemacht und z.B. in Einzelaktien investiert, von denen ich keine Ahnung hatte. Daraus habe ich gelernt, dass Diversifikation das A und O ist.

Die Investmentpyramide: Schritt für Schritt zum Vermögensaufbau

Mit diesen 3 Schritten kannst du beginnen, dein Vermögen langfristig und stabil aufzubauen:

- Notgroschen: Das Fundament für finanzielle Sicherheit.

- Weltweit gestreute Investments: Solide Basis, z.B. ein MSCI World ETF.

- Weitere Anlageformen: Einzelaktien, Gold, Bitcoin (in Maßen).

Häufig gestellte Fragen (FAQ)

Was ist, wenn die Börse crasht? Soll ich dann alles verkaufen?

Auf keinen Fall! Panikverkäufe sind der größte Fehler, den Anleger machen können. Bleibe ruhig, halte dich an deinen langfristigen Plan und nutze fallende Kurse, um günstig nachzukaufen.

Welche ETFs sind für Anfänger geeignet?

Ein breit gestreuter ETF auf den MSCI World oder einen ähnlichen Index ist eine gute Wahl. Achte auf niedrige Kosten (TER) und eine hohe Replikationsgenauigkeit.

Wie viel muss ich investieren, um Millionär zu werden?

Ein Funfact aus dem Podcast: Wer 40 Jahre Zeit hat (z.B. von 25 bis 65) und monatlich 310 Euro investiert, kann aller Voraussicht nach Millionär werden.

Investieren ist kein Hexenwerk, sondern eine Notwendigkeit, um langfristig finanzielle Ziele zu erreichen und Altersarmut vorzubeugen. Beginne noch heute damit, dich mit dem Thema auseinanderzusetzen, deinen Notgroschen aufzubauen und dein Geld für dich arbeiten zu lassen.

In der nächsten Folge von „Investier oder Verlier“ wird Lukas sein persönliches Portfolio vorstellen und zeigen, wie man ein erfolgreiches Investmentportfolio aufbaut.

Über die Autoren:

Laura Podleska und Lukas Beisswenger sind die Stimmen hinter dem Podcast #investieroderverlier. Beide investieren selbst und haben zahlreiche Finanzprodukte getestet und machen Finanzen endlich verständlich, ehrlich und unterhaltsam. Ihr Ziel: Junge Menschen motivieren, ihre Geldanlage selbst in die Hand zu nehmen – ohne Fachchinesisch, aber mit Klartext und Community-Power.